Do krajowych porządków prawnych państw członkowskich UE regulacje w zakresie obowiązkowego raportowania MDR (schematów podatkowych) zostały wprowadzone w związku z wdrożeniem Dyrektywy Rady nr 2018/822 z dnia 25 maja 2018 roku. Ten dodatkowy obowiązek sprawozdawczy nałożony na podatników budzi wiele wątpliwości oraz niejasności, m.in. z uwagi na duży poziom zawiłości i skomplikowania przepisów. Dlatego też w dniu 29 września 2022 roku belgijski Trybunał (Sąd) Konstytucyjny skierował do TSUE wniosek o wydanie orzeczenia w trybie prejudycjalnym, w którym zadał 5 pytań o zgodność regulacji m.in. z traktatem o UE, Europejską Konwencją Praw Człowieka czy Kartą Praw Podstawowych UE. Rzecznik Generalny TSUE […]

Co za ulga … Ulga B+R

4 maja 2023 | K-raj Podatkowy

Charakterystyka ulgi

Ulga na działalność badawczo-rozwojową (dalej: „Ulga B+R”) została wprowadzona do ustawy o podatku dochodowym od osób prawnych (dalej: „Ustawa o CIT”) w 2016 roku i obecnie stanowi jedną z korzystniejszych i częściej stosowanych ulg przez podatników podatku CIT prowadzących działalność badawczo-rozwojową. Celem wprowadzenia ulgi B+R było pobudzenie innowacyjności polskich podmiotów, a tym samym zwiększenie ich konkurencyjności w skali międzynarodowej. Niewątpliwie ulga ta była oczekiwana przez stosunkowo dużą liczbę podmiotów, nie tylko o statusie centrum badawczo-rozwojowego.

Podatnik w ramach ulgi B+R może odliczyć od podstawy opodatkowania koszty uzyskania przychodów poniesione na działalność badawczo-rozwojową, zwane kosztami kwalifikowanymi. Odliczenie to nie może przekroczyć kwoty dochodu uzyskanego przez podatnika z przychodów innych niż przychody z zysków kapitałowych.

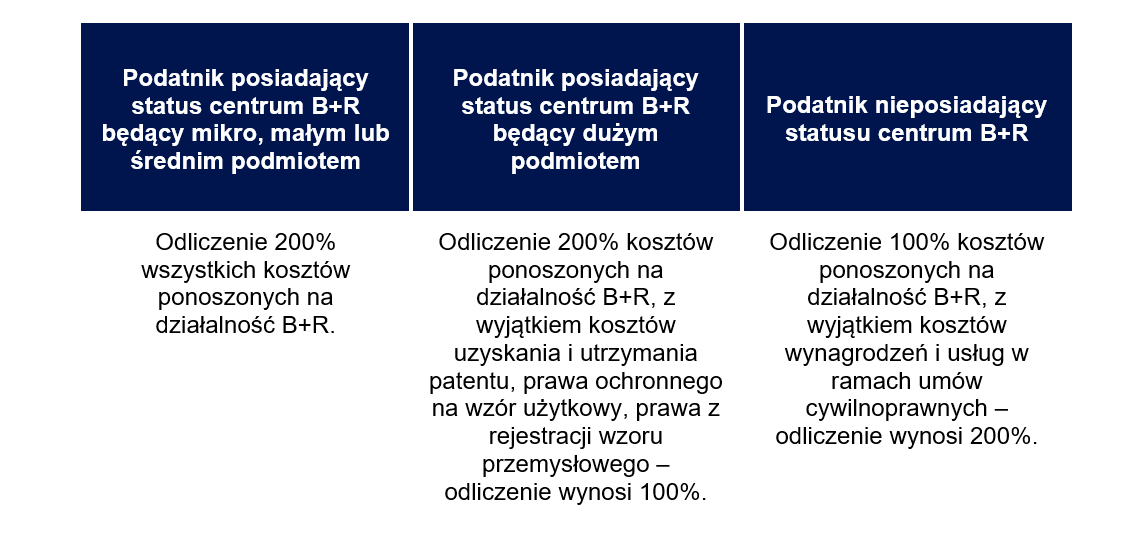

Konstrukcja ulgi B+R pozwala podatnikowi na odliczenie łącznie nawet 300% poniesionych kosztów na działalność badawczo-rozwojową, najpierw w formie zaliczenia ich do kosztów uzyskania przychodów w wysokości 100%, a następnie do dodatkowego odliczenia poniesionych kosztów od podstawy opodatkowania w wysokości 100% lub 200%. Wysokość odliczenia zależy od statusu i wielkości podmiotu, co przedstawiono w poniższej tabeli:

Warunki do skorzystania z ulgi

Skorzystanie z ulgi B+R jest możliwe po spełnieniu warunków dotyczących rodzaju prowadzonych badań, kategorii kosztów oraz ich ewidencji.

Ulga B+R może zostać wykorzystana przez podmioty posiadające status centrum badawczo-rozwojowego oraz przez pozostałe podmioty. Warunkiem koniecznym jest jednak prowadzenie prac badawczo-rozwojowych. W ustawie o CIT zdefiniowano działalność badawczo-rozwojową jako działalność twórczą obejmującą badania naukowe lub prace rozwojowe, podejmowaną w sposób systematyczny w celu zwiększenia zasobów wiedzy oraz wykorzystania zasobów wiedzy do tworzenia nowych zastosowań. Zarówno badania naukowe jak i prace rozwojowe muszę spełniać definicję i wymogi określone w ustawie prawo o szkolnictwie wyższym i nauce (dalej: „Ustawa PSWN”). Zakwalifikowanie prowadzonych prac do badawczo-rozwojowych często jest niejednoznaczne i budzi wątpliwości podatników, co przedstawiono w dalszej części artykułu.

Ustawodawca wyszczególnił koszty uzyskania przychodów stanowiące koszty kwalifikowane w rozumieniu ulgi B+R. Podatnik, który nie posiada statusu centrum badawczo-rozwojowego, za koszty kwalifikowane może uznać między innymi:

- koszty wynagrodzeń z tytułu stosunku służbowego, stosunku pracy, pracy nakładczej oraz spółdzielczego stosunku pracy w części poświęconej na realizację działalności B+R;

- koszty z tytułu wykonywania usług, na podstawie umowy zlecenia lub umowy o dzieło, uzyskiwane od osoby fizycznej prowadzącej działalność gospodarczą;

- nabycie materiałów i surowców bezpośrednio związanych z prowadzoną działalnością B+R;

- nabycie niebędącego środkami trwałymi sprzętu specjalistycznego wykorzystywanego bezpośrednio w prowadzonej działalności B+R;

- ekspertyzy i opinie sporządzone przez podmioty określone w ustawie prawo o szkolnictwie wyższym i nauce, a także nabycie od takich podmiotów wyników prowadzonych przez te podmioty badań, na potrzeby działalności B+R;

- odpłatne korzystanie z aparatury naukowo-badawczej wykorzystywanej wyłącznie w prowadzonej działalności B+R, jeśli drugą stronę umowy nie jest podmiot powiązany;

- wymienione w ustawie koszty uzyskania i utrzymania patentu, prawa ochronnego na wzór użytkowy, prawa z rejestracji wzoru przemysłowego;

- odpisy amortyzacyjne od kosztów prac rozwojowych oraz od środków trwałych i innych wartości niematerialnych i prawnych wykorzystywanych w prowadzonej działalności B+R, z wyłączeniem samochodów osobowych oraz budowli, budynków i lokali będących odrębną własnością.

Dodatkowe pozycje kosztów kwalifikowanych w ramach ulgi B+R przewidziano dla podatników posiadających status centrum badawczo-rozwojowego. Poza wskazanymi powyżej kosztami uznaje się także:

- odpisy amortyzacyjne od budowli, budynków i lokali będących odrębną własnością wykorzystywanych w prowadzonej działalności B+R;

- ekspertyzy i opinie uzyskane od podmiotów innych, niż określone w ustawie prawo o szkolnictwie wyższym i nauce, na warunkach rynkowych i wykorzystywanych wyłącznie na potrzeby prowadzonej działalności B+R.

Powyższe koszty kwalifikowane dla podatników posiadających status centrum badawczo-rozwojowego nie mogą przekroczyć 10% przychodów innych niż przychody z zysków kapitałowych, osiągniętych w roku podatkowym.

Jeśli podatnik ustala dochód w związku z działalnością na terenie specjalnej strefy ekonomicznej na podstawie zezwolenia lub realizacją nowej inwestycji określonej w decyzji o wsparciu, wówczas do ulgi B+R nie wlicza się wydatków uwzględnionych w kalkulacji powyższego dochodu.

Koszty kwalifikowane w myśl przepisów o uldze B+R mogą zostać odliczone tylko, jeśli nie zostały podatnikowi zwrócone w jakiejkolwiek formie lub nie zostały odliczone od podstawy opodatkowania podatkiem dochodowym. Wyjątkiem od tej zasady są odpisy amortyzacyjne od środków trwałych i wartości niematerialnych i prawnych. W ramach ulgi B+R ograniczenie to nie obowiązuje.

Należy także podkreślić, że koszty kwalifikowane ponoszone w ramach tzw. badań podstawowych, podlegają odliczeniu wyłącznie pod warunkiem, że badania te są prowadzone na podstawie umowy lub porozumienia z podmiotem określonym w ustawie prawo o szkolnictwie wyższym i nauce, czyli na przykład uczelnią publiczną lub Państwową Akademią Nauk.

Podatnicy prowadzący działalność badawczo-rozwojową, którzy zamierzają skorzystać z ulgi B+R, są obowiązani w ewidencji rachunkowej wyodrębnić koszty działalności badawczo-rozwojowej. Tym samym każdy podmiot, który prowadzi działalność badawczo-rozwojową w rozumieniu przepisów o CIT musi w ewidencji księgowej wyodrębnić konta analityczne do ewidencji kosztów kwalifikowanych dotyczących ulgi B+R.

Ulga w zeznaniu podatkowym

Odliczenia kosztów związanych z pracami badawczo-rozwojowymi dokonuje się w zeznaniu CIT-8 za rok podatkowy, w którym poniesiono koszty, w pozycji 117 („Odliczenia zmniejszające podstawę opodatkowania z tytułu kosztów uzyskania przychodów poniesionych na działalność badawczo-rozwojową”). Jednocześnie podatnik zobowiązany jest do sporządzenia informacji o odliczeniach od podstawy opodatkowania kosztów uzyskania przychodów poniesionych na działalność badawczo-rozwojową na formularzu CIT/BR.

Ulga B+R okiem organów podatkowych

Ulga B+R stanowi atrakcyjne narzędzie pozwalające na odliczenie od dochodu kosztów ponoszonych na działalność badawczo-rozwojową. Zaliczenie ponoszonych kosztów do kosztów kwalifikowanych w ramach ulgi B+R niekiedy jest problematyczne, o czym świadczą liczne interpretacje indywidualne. Poniżej przedstawiono wnioski z wybranych interpretacji indywidualnych w zakresie ulgi B+R.

Jednym z obszarów problemowych jest zaliczenie kosztów wynagrodzeń pracowników za czas urlopu, za czas choroby i innych usprawiedliwionych nieobecności do kosztów kwalifikowanych. W odniesieniu do tego zagadnienia Dyrektor KIS najczęściej wydawał interpretacje niekorzystne dla podatników, na przykład w interpretacji indywidualnej z dnia 18 czerwca 2019 r. (sygn. 0114-KDIP2-3.4010.162.2019.2.JS). Pod wpływem wyroków WSA oraz NSA, Dyrektor KIS zmienił pierwotne stanowisko i wydał nowe interpretacje, uznając stanowisko podatnika za prawidłowe – na przykład interpretacja indywidualna z 5 lutego 2023 r. (sygn. 0114-KDIP2-1.4010.162.2019.10.MW), interpretacja indywidualna z dnia 17 marca 2023 r. (sygn. 0114-KDIP2-1.4010.62.2021.12.S/MR). Należy jednak pamiętać, że interpretacje są wydawane w indywidualnych sprawach, stąd nie można uznać powyższych interpretacji – na dodatek wydanych w następstwie wyroków sądów – jako ugruntowanej linii interpretacyjnej.

Kolejnym obszarem problemowym jest weryfikacja czy prowadzona działalność mieści się w definicji działalności badawczo-rozwojowej na gruncie ustawy o CIT. W interpretacji indywidualnej z dnia 7 lutego 2023 r. (sygn. 0111-KDIB1-3.4010.806.2022.2.ZK) spółka zajmująca się instalowaniem maszyn przemysłowych, sprzętu i wyposażenia przedstawiła zdarzenie przyszłe, w ramach którego zamierza stworzyć stanowisko badawcze oraz przeprowadzać prace B+R celem opracowania innowacyjnego uniwersalnego sterownika wagowego. Dyrektor KIS wskazał, że w celu skorzystania z ulgi na działalność badawczo-rozwojową, należy przeprowadzić analizę nakierowaną na zidentyfikowanie przejawów działalności gospodarczej, które mogą zostać uznane za działalność badawczo-rozwojową. Dyrektor KIS stwierdził, że w przedmiotowej sprawie spółka prowadzi prace noszące znamiona prac badawczo-rozwojowych na gruncie ustawy o CIT. W uzasadnieniu Dyrektor KIS potwierdził, że podatnicy zajmujący się działalnością badawczo-rozwojową realizują ją obok swojej działalności podstawowej (np. przedsiębiorstwa przemysłowe dysponujące własnym zapleczem badawczo-rozwojowym, laboratoria, zakłady i ośrodki badawczo-rozwojowe, działy badawczo-technologiczne, biura konstrukcyjne i technologiczne, zakłady rozwoju technik, biura studiów i projektów itp.).

W interpretacji indywidualnej z dnia 2 lutego 2023 r. (sygn. 0111-KDIB1-3.4010.787.2022.2.JKU) spółka zajmująca się produkcją suplementów diety oraz kosmetyków zadała pytanie czy w ramach ulgi B+R możliwe jest odliczenie kosztów dotyczących pełnej realizacji projektów stworzenia nowego produktu, w tym działania kreacyjne oraz działania wdrożeniowe podejmowane do momentu zgłoszenia wprowadzenia produktu do obrotu przed uruchomieniem produkcji bieżącej. Dyrektor KIS stwierdził, że koszty dotyczące prac polegających na opracowaniu koncepcji produktu (tj. wymaganego działania i podstawowych parametrów), opracowaniu składu produktu (tj. składników aktywnych odpowiadających za określone działanie) oraz opracowaniu kreacji produktu (tj. brandu, całościowej charakterystyki i parametryzacji) mogą być odliczone od dochodu w ramach ulgi B+R.

Niekiedy wątpliwości podatników budzi możliwość zaliczenia do kosztów kwalifikowanych opłacanych składek na Fundusz Pracy oraz Fundusz Gwarantowanych Świadczeń Pracowniczych. W interpretacji z dnia 7 lutego 2023 r. (sygn. 0111-KDIB1-3.4010.806.2022.2.ZK) Dyrektor KIS wskazał, że nie stanowią kosztów kwalifikowanych składki na Fundusz Pracy oraz Fundusz Gwarantowanych Świadczeń Pracowniczych bowiem, odliczenie w ramach ulgi na działalność badawczo-rozwojową nie obejmuje odliczenia tych składek.

Podsumowanie

W związku z coraz większym postępem technicznym w skali świata, rośnie znaczenie prac B+R na poziomie lokalnym. Działalność badawczo-rozwojowa do 2016 roku nie korzystała z preferencji podatkowych, które obecnie są uwzględnione w ustawie o CIT w formie ulgi B+R (oraz innych ulg). Na uwagę zasługuje to, że ulga badawczo-rozwojowa przysługuje nie tylko podmiotom o statusie centrum badawczo-rozwojowego, ale także innym podmiotom prowadzącym prace B+R. Ulga ta jest korzystnym i stosunkowo popularnym narzędziem pozwalającym na obniżenie dochodu podatkowego. Jednak ze względu na dość duży stopień skomplikowania samej ulgi oraz liczne problemy interpretacyjne, sugerujemy konsultację z doradcą podatkowym w celu prawidłowego jej zastosowania.

Wykaz skrótów:

Ustawa o CIT:

| Ustawa z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (t.j. Dz. U. z 2022 r. poz. 2587 z późn. zm.). |

Wpis nie stanowi porady ani opinii prawnej w rozumieniu przepisów prawa oraz ma charakter wyłącznie informacyjny. Stanowi wyraz poglądów jego autora na tematy prawnicze związane z treścią przepisów prawa, orzeczeń sądów, interpretacji organów państwowych i publikacji prasowych. Kancelaria Ostrowski i Wspólnicy Sp.K. i autor wpisu nie ponoszą odpowiedzialności za ewentualne skutki decyzji podejmowanych na jego podstawie.